キャッシュフロー表とは、家計の収支や貯蓄残高の推移を表形式でまとめたものです。作ってみると、退職後の資金計画の課題が見えてきます。私はこの表を作ったことで、早期退職をした後の道筋をイメージできるようになりました。作り方の手順をご説明します。

本ページには、プロモーションが含まれています。

目次

まずはライフイベントの洗い出し

こんにちは。Khoです。

私はキャッシュフロー表を作ったことで、

現実感を持って早期退職を考えられるようになりました。

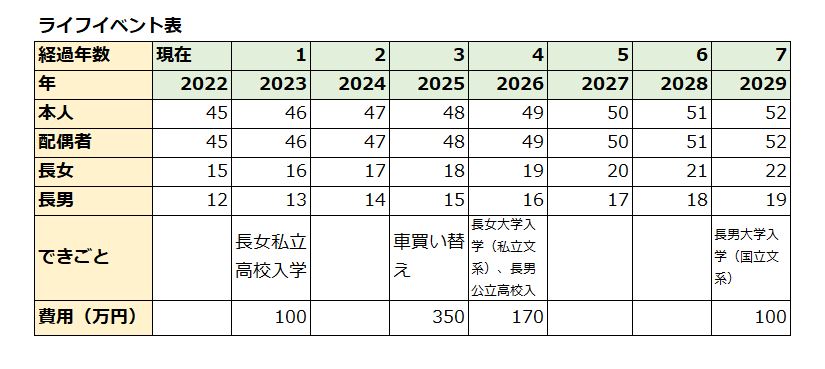

資金計画づくりは、将来、家族に起きるできごと(ライフイベント)を書き出す作業から始めます。

エクセルなどの表計算ソフトで現在からの経過年数と西暦、家族の名前と年齢を入れた表を作り、住宅の購入・住み替え・リフォームや、教育費、自家用車を持っているなら買い替えなど、思いつく大きな支出を書き入れていきます。

費用は少なく見積もるより、多めにするといいです。

たとえば、文部科学省の統計では私立大文系の授業料は約81万5000円となっていますが、これはあくまで全国の平均値。都内の有名私大なら100万~110万円ほどかかります。

余談なのですが、まだ子どもが小さいかたは、6大学や関関同立などの学費をそれぞれの大学のウェブサイトで見てみてください。学費がどんどん上がっていて、自分たちのときよりずっと高くなっているのに驚くと思います。子どもが複数いると、「こんなに準備できるかな~」と不安になって慌てること間違いなしです。

本題に戻ると、学費+入学金で、初年度の費用として150万円は見ておきたいところです。教育費全体としてみれば、さらに受験料や塾代もかかります。

想定する額は、高め高めにしておくのがおすすめです。

結果的に実現しなくてもいいのです。車を買い替えるつもりだったけど手放したとか、長女を留学させたかったけど行けなかったとか、計画というものはしばしば変わります。支出が減れば貯蓄が増えて楽になるだけなので、何の問題もありません。

キャッシュフロー表で資産寿命を確認

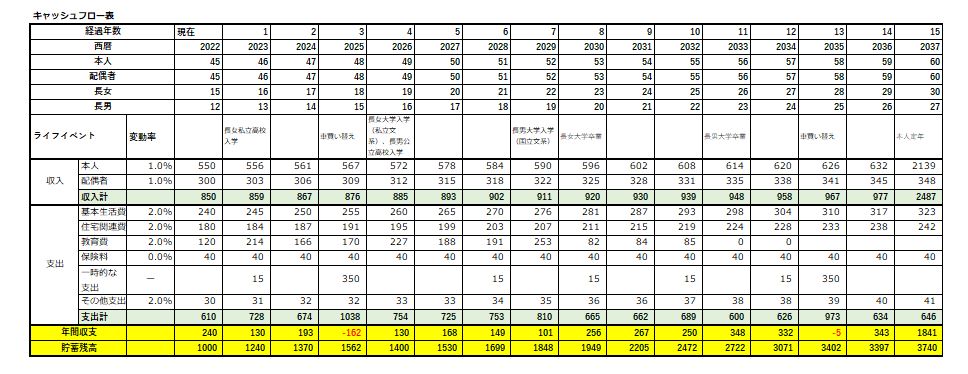

ライフイベント表ができたら、次はそれを取り込んでキャッシュフロー表を作っていきます。

これもエクセルなどで最低でも20~30年分の枠を作り、数字などを入れていきます。平均寿命やさらに長い90~100歳ぐらいまで作ると、亡くなる前に資産寿命が尽きる恐れがないかが分かります。

完成したキャッシュフロー表はこんな感じです。

表のうち上半分(経過年数~ライフイベントまで)は、先ほど作ったライフイベント表をコピペして貼り付けます。

下側は大きく収入と支出、貯蓄残高(資産)に分かれています。項目ごとに増加率・インフレ率を設定します(表の変動率)。2.0%と設定したら、現在は1、1年後は1×1.02、2年後は1×1.02×1.02というように設定した率を掛けていきます。

電卓で手計算すると大変なので、セルに計算式を入れて表計算ソフトに計算してもらってください。最初のセルに「=A1×1.02」などと数式を入れて、右にダーッとドラッグすれば「B1×1.02」「C1×1.02」…と数式がコピペされます。

キャッシュフロー表の教育費には高校や大学の入学費用以外も入れたので、ライフイベント表の額より多くなっています。

いくら使っているかまったく分からない、まず収支の把握の仕方を知りたいという場合は、先に「リタイア後の資産管理にも使える シンプルな家計簿のつけ方」をお読みください。

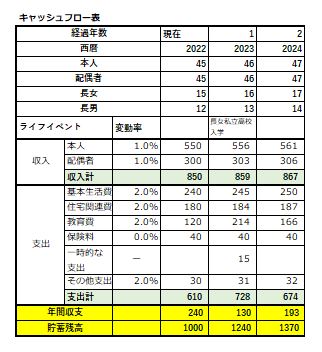

見づらいので、最初の3年分だけ切り取って再掲します。

それぞれの注意点はこんな感じです。

【収入】

- 金額は支給額ではなく手取りで。収入から所得税・住民税や社会保険料を引いた額です。

- 対象は給与や投資、副業、退職金、保険金の受け取り、年金など。

- 条件を変えて何歳で退職するかをシミュレーションする場合は、給与と副業などそれ以外の収入を別の行に分けて書くと条件設定がしやすい。

【支出】

- 基本生活費は食費や被服費、水光熱費、通信費、教養・娯楽費、医療・衛生費などです。

- 住宅関連費は住宅ローンの返済や家賃など。ローンの元利均等払いなら変動率は0%にします。

- 教育費は学費や塾代などです。

- 保険料は定額なので変動率は0%。年齢に応じて保険料が増えていくタイプならその実額を書きます。民間の保険料+早期退職後の国民年金や国民健康保険料です。

- 一時的な支出は突発的または不定期に発生する大きな支出です。表では自動車の購入費や車検費用を入れています。

- その他支出は、毎年恒例の帰省や旅行など年中行事やイベントの費用。表では帰省の費用を入れています。

- 車両費や税・社会保険料などを別にして支出項目を増やしてもOKです。ただし、増やしすぎると、どの項目に入れるか分からなくなります。

【年間収支】

収入計ー支出計です。

【貯蓄残高】

前年の貯蓄残高+前年の年間収支=翌年の貯蓄残高になります。

退職年を変えてシミュレーション

基本のキャッシュフロー表ができたら、ひとまず保存します。

続いて、基本の表を別のシートにコピーし、退職の年齢を変えたり、基本生活費や住宅関連費の額を減らしてみたり、あれこれシミュレーションして退職できそうな年齢を探っていきます。

ポイントは、子どもの教育費など自分だけで決められない費用は無理に減らさず、多めのままにしておくことです。

私はこの作業で、世間と比べて基本生活費が高すぎるので、このまま退職したら資産が持ちそうにないとか、退職後に収入ゼロだと厳しいとか、あまりうれしくない現実を突きつけられました。

最初に作るのは少し手間ですが、一度作ってしまえば、後は状況の変化に合わせて微修正していくだけでずっと使うことができます。

退職してから「こんなはずじゃなかった」とならないために、みなさんもぜひどうぞ!

コメント