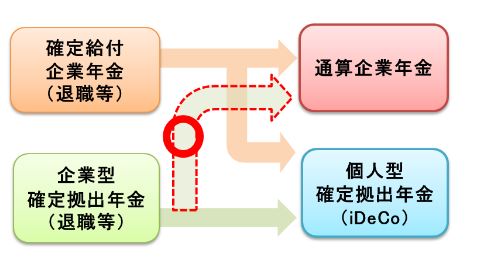

企業型確定拠出年金(企業型DC)がある会社を早期退職するときの選択肢として、2022年5月から企業年金連合会の通算企業年金への移換という選択肢が新たに加わりました。移換した資産を終身年金として受け取ることができます。再就職しないのであれば、これまではほぼ個人型確定拠出年金(iDeCo)一択でしたが、どちらがいいのでしょう?

本ページには、プロモーションが含まれています。

目次

通算企業年金という選択肢ができた

企業年金連合会の通算企業年金は、在職中に企業型DCで積み立ててきた資産を移換し、原則として65歳から年金を受け取ることができる制度です。これまで企業型DCについては対象外でしたが、2022年5月以降の退職者から申し込めるようになりました。

最大の特長は、年金の受け取り開始から80歳までの保証期間がついた終身年金だということです。

iDeCoで積み立てた資産を年金として受け取る場合は5~20年(一部の証券会社をのぞく)ですが、こちらはデフォルトで生涯にわたって年金を受け取ることができます。

保証期間内に病気や災害でまとまった資金が必要になったときは、年金に替えて、残りの保証期間に応じた一時金を受け取ることができます。保証期間内に亡くなれば、残りの期間に応じた死亡一時金が遺族に支払われます。

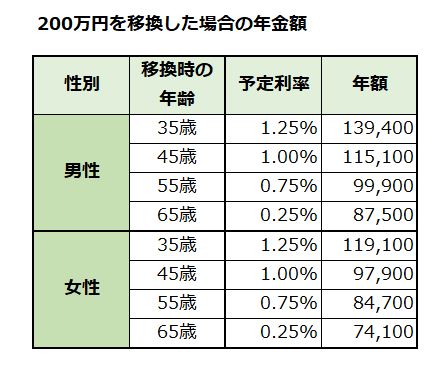

予定利率は移換時の年齢によって変わり、企業年金連合会によると、200万円を移換した場合の年金受取額は以下のようになります。

低金利下で予定利率は45歳未満が1.25%、45歳以上55歳未満が1.00%、55歳以上65歳未満は0.75%、65歳以上は0.25%とそれほどでもないのですが、iDeCoに移して元本確保型の定期預金などで運用するつもりなら、企業年金連合会を選択したほうが高利率ですし、生涯にわたって同額の年金を受け取れるというのは、長生きリスクに対する安心材料になります。

移換時には最大3万4100円(移換する金額で変動)の事務費がかかります。移換額が150万円ほどで最大額になるとのことですので、移換額が多いほど有利になります。毎年の口座の維持費などはかかりません。

iDeCoでより高い利回りを狙う?

iDeCoに移換する場合は、自分で運用する商品を選ぶ必要があります。45歳で200万円を移換したケースで、通算企業年金の場合と比較してみます。

通算企業年金で100歳まで年金を受け取るとすると、男性の総額は402万8500円、女性は342万6500円になります。同じ額を60歳までに確保しようと思えば、男性は年4.8%、女性は3.7%と高い利回りで運用する必要があります。

65歳までなら男性は3.6%、女性は2.8%とハードルは少し下がりますが、受給直前の暴落による下落リスクは排除できないので、長生きリスクに備えることを主目的とするなら、通算企業年金のほうが安心できそうです。

iDeCoを選ぶ場合は移換した資産を運用するだけでなく、掛金(最低月5000円、年6万円)の積み立ても続けるというケースが多いでしょう。掛金は全額が所得税・住民税控除の対象になるからです。

これはiDeCoならではの大きな魅力なので、このメリットを享受しつつ、移換金と一緒に運用して高い利回りを目指したいという場合は、iDeCoのほうが楽しみが増えます。

2022年の改正で、積み立てができる期間はこれまでより5年延長され、一定の条件を満たせば65歳まで可能になったので、メリットはより大きくなりました。

ただし、自営業や専業主婦・主夫など国民年金の1、3号被保険者は、60歳以降の積み立ては国民年金に任意加入していることが条件です。

任意加入というのは、国民年金の加入期間が60歳の時点で40年(480カ月)に足りない人が将来の年金額を増やすために、60歳以降も自らの意思で加入を続ける仕組みです。たとえば、60歳時点の加入期間が38年(456カ月)だとすれば、40年に到達する62歳まで2年間(24カ月)任意加入することができ、その間はiDeCoの積み立ても続けられます。

移換額と運用期間が判断材料に

通算企業年金かiDeCoかの選択では、移換する資産の額と、年金や一時金を受け取るまでの期間も判断材料になります。移換する資産が少額だと、終身年金化による生活の下支え効果はあまり期待できないので、長生きリスクに備えるという目的が果たせません。

一方、受け取り開始を希望するまでの期間が短いと、iDeCoでは株価などの暴落に巻き込まれたとき、価格が戻る前に時間切れになって資産を減らしてしまう恐れがあります。

たとえば55歳で退職する人が、公的年金の受給開始までのつなぎとして60歳から年金として受け取ることを決めているなら、移換後の運用期間は5年しかありません。

こうした点や資産全体のバランスを見ながら、最終的にはそれぞれの価値観に基づいて決めるしかないのですが、これまで安定運用を望む場合はiDeCoで元本確保型の定期預金などを選び、ほぼゼロの金利を甘受せざるを得なかったことを考えると、通算企業年金を選べるようになったことは早期退職者にとってはプラスです。

私自身はiDeCoで高い利回りを狙いたいと思いつつ、早期退職すれば定年まで勤めるより厚生年金の受給額が減ってしまうので、終身年金という言葉にも惹かれています。

高い利回りはほかの投資に期待して、移換資産は長生きリスク用と位置づける手もあります。

コメント