勤め先に、確定拠出年金(企業型DC)という制度が導入されていないでしょうか。投資の経験が乏しいと、「何だか怖い」「分からない」と適当に運用商品を選んでしまいがちです。でも、きちんと向き合えば、投資への苦手意識を払しょくし、自身の資産を守る知識を得るきっかけになります。

本ページには、プロモーションが含まれています。

目次

企業型DCは成果主義

こんにちは。Khoです。

企業型DCは、運用で受け取り額が変わる「成果主義」の制度です。

企業型DCを導入している会社に入社すると、ドキドキしながら入社時研修を受けているなかで説明を聞かされ、一定の締め切りまでに運用対象の商品を選ぶよう求められることがあります。

新入社員にとっては「まだそんな余裕はない」というのが本音で、定期預金タイプの商品を選んでやり過ごす、ということになりかねません。

私の場合は入社時ではありませんでしたが、対象者向けの説明会で「指定の期日までに運用する商品を決めるように」と指示され、やはり困惑したことを思い出します。

同じような社員が多かったようで、担当者からは「取りあえず元本確保型の商品にしておいて、後でゆっくり考えて変更しても大丈夫です」と助言され、その通りにしている人が多くいました。

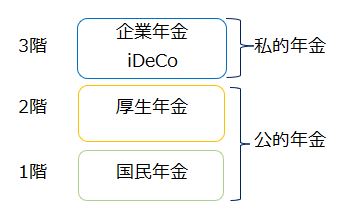

会社員の年金制度は3階建て

会社員など2号被保険者と呼ばれる人の年金制度は3階建てになっています。企業型DCは、このうち3階部分の私的年金の枠の中にある企業年金の一種です。

会社員の年金制度

1、2階は公的年金です。1階部分は国民年金で第1号被保険者(自営業など)や第3号被保険者(扶養の専業主婦・主夫)の人と共通の国民年金(基礎年金)、2階は第2号被保険者だけが対象の厚生年金です。

保険料は1階と2階部分をまとめて払っています。毎月の給料から天引きされているので負担感が薄いのですが、給与や賞与をもとに決まる「標準報酬月額」×18.3%×1/2(労使折半)という計算式なので、結構な額になります。

たとえば標準報酬月額が30万円(給料の額が29万~31万円)なら、社員が払う保険料は30万×18.3%×1/2=2万7450円です。

早期退職すると、働いているパートナーの扶養に入らない限りは1号として国民年金だけに加入することになるので、保険料は月に1万6590円(2022年度)、年換算ではおよそ20万円を自分で納める必要があります。

会社員時代よりも安くなったように思うかもしれませんが、これは2階部分がなくなるからで、将来もらえる年金の額も会社員を続けるより減ります。

企業型DCは3階部分の「私的年金」

3階の私的年金には、企業型DCのほかに個人型確定拠出年金(iDeCo)も含まれます。運用益は非課税で、退職時に一時金として受け取る場合は退職所得控除、年金として受け取ると公的年金等控除を受けることができるのが特徴です。

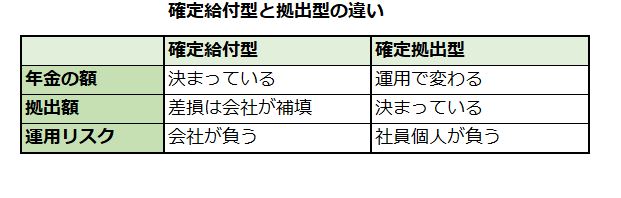

かつての企業年金は将来もらえる額が決まっている確定給付型でした。会社側に運用を任せているので、働いている側が株価や債券の価格などを見て一喜一憂する必要はありませんでした。

これに対して確定拠出型は、「一定の掛金を渡すから後は自分たちで運用してね、失敗したら将来の年金額が減るかもね」と、社員個人にリスクを負わせる仕組みです。2001年10月に確定拠出年金法という法律が施行され、導入が進みました。

企業型DCの掛金は、会社側が負担する「事業主掛金」が原則です。拠出額には上限があり、勤務先の3階部分が企業型DCだけなら月5万5000円(年66万円)、確定給付企業年金(DB)もあれば月2万7500円(年33万円)になります。

マッチング拠出と選択制DC

事業主の掛金が月2万7500円や5万5千円の上限に達していないときは、社員が自身の給料から上限までの差額を拠出し、まとめて運用することができます。

ただし、社員の拠出額≦事業主掛金という式を満たす必要があります。この仕組みをマッチング拠出と言います。マッチング拠出した額は全額が所得控除(小規模企業共済等掛金控除)の対象になるので、所得税や住民税の負担が減ります。

社員の給料を減らして、その分を掛金に回すというやり方もあります。選択制DCなどと呼ばれ、社員は掛金の全額を運用に充てるか、一部だけにするか、運用せず毎月の給料として戻してもらうか、などを選ぶことができます。

運用に回すと給料がその分だけ減るので、所得税や住民税に加え、社会保険料も安くなります。ただし、社会保険料が安くなると将来の給付額も減る可能性があり、この点には注意が必要です。運用せず給料として戻すという選択をすれば、税や社会保険料はこれまでと変わりません。

2022年10月には企業型DCを導入している企業でiDeCoに加入しやすくする制度改正も予定されて、選択肢はさらに複雑になります。いまは労使合意で規約を定める必要があるのですが、それがなくても入れるようになります。

確定給付と確定拠出は同じような用語で紛らわしいのですが、運用リスクを会社側が負うのか、会社員が負うかは大きな差です。投資信託や株式に投資した経験がないと、導入時に運用商品を選べと言われても、「えーっ」ということになるのは当然ではないでしょうか。

判断放棄はもったいない

冒頭で触れたように、当座をしのぐために元本確保型の定期預金などを選び、その後も見直しをしないままという人が多くいます。企業年金連合会の2020年度版確定拠出年金実態調査結果(概要)によれば、加入者のうち8割以上が元本確保型の商品だけで運用している、という企業が6.6%もあります(リンク先資料の14ページ目)。

もちろん、元本確保型に100%振り向けることが悪いわけではありません。この選択なら将来の受け取り額がほぼ見通せます。年金の原資は絶対に減らしたくないのでこの運用を選ぶ、と考えてのことであれば、一つの主体的な判断です。

ところが実際には、良く分からないし面倒なので元本確保型100%にしている人が多くいます。これだと投資に触れるせっかくの機会を生かせないので、もったいないと感じます。

勤務先に企業型DCがあれば、選べる商品の概要や成績、運用コストなどを見比べて、自分に合う商品を選んだほうが今後の経験値になります。

全世界や先進国、国内株に分散するインデックス型や、内外の株式や債券に分散するバランス型の投資信託であれば、過度なリスクを取ることなく一定のリターンを期待できます。「1円たりとも減らしたくない」ということでなければ、選択肢として考えてみてはいかがでしょう。

設定したらずっと放置するのではなく、年に1回でいいので、時価で見たそれぞれの商品の比率を確認して売買し、当初設定したバランスに戻すリバランスもしたいですね。

ネット証券の台頭で簡単に手続きできるようになったとはいえ、投資の未経験者が証券会社を決めて口座を開設し、入金し、投資信託などを選んで積立や購入の手続きをする、というのはそれなりのハードルです。仕事も忙しいし、投資は怖いとも聞くし、何となく関心はあるけどまた次の機会にしよう、とつい先送りにしてしまいます。それなら、会社から強制された仕組みを有効に活用して投資の勉強を始めてしまうのが得策です。

企業型DCの商品選択やリバランスを通して投資への関心が芽生えたら、証券会社に口座を開設してNISAやつみたてNISA、iDeCoなど預貯金以外の資産運用も始めてみてはいかがでしょう。投資信託なら100円単位で買い付けられるので、小遣いや昼食代の一部を充てて資産運用のスキルをアップできます。

コメント